农业保险业务和农业保险统计制度之间的关系

|

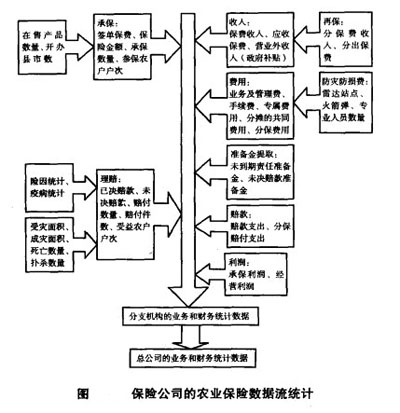

农业保险业务和农业保险统计制度之间的关系 (一)数据流统计的特点,决定了农业保险统计制度对农业保险业务的指导作用 现金流和数据流是保险机构经营和管理所依赖的两条主线。现金流是保险公司的血脉,充裕的现金流可以保证公司持续经营;数据流是保险公司的诊断仪,清晰的数据流可以保证公司及时掌握经营中的风险和问题。因此,数据流统计对保险公司来讲至关重要。传统的统计定位于对统计主体截至某一个时点或某一时期的经营结果的反映,而监管统计则定位于对统计主体数据流的反映,即对经营过程与结果并重的统计。 农业保险统计制度的建立,体现了由统计经营结果到统计经营过程与经营结果并重的改革。该制度贯穿保险公司的承保、理赔、财务核算、产品管理、防灾防损等经营过程,是对保险公司业务全流程和财务分险种核算的统计(见下图)。

我国农业保险统计制度是在农业保险业务规范尚不完备、各种试点模式层出不穷的形势下建立的。这项制度的执行,会促使保险公司建立一套规范的业务流程和财务核算标准,间接推动保险公司的规范经营,对保险公司的管理也提出了更高的要求。为了得到一套标准的农业保险数据流,保险公司需要有规范的业务管理流程、清晰的财务核算机制、完备的信息系统、严谨’的数据录入规则、事中和事后的监督机制及数据分析体系。因此,农业保险统计制度是统计反向指导和规范业务经营的一次尝试,是统计功能的进一步延伸。 (二)农业保险的供求特点,决定了加强对政策性农业保险统计的重要性 从理论上讲,保险是根据大数定律,通过风险汇聚和损失分摊机制,使被保险人在损失发生时,可以获得经济补偿的一项制度安排。资金与普通商品一样,均具有边际效用递减的属性,因此,对越是低收入的农民来说,获得损失补偿的边际效用就越高,农业保险就越显得重要。为解决低收入农民的保险需求与其缴费能力不足之间的矛盾,进一步缓解农业保险供给不足的局面,政府需要对保险费和保险公司的经营费用进行补贴,以增加农业保险的需求和供给。因此,政府的扶持措施对于农业保险发展至关重要。实际上,2004年以来我国农业保险业务的大幅增长,正是政府政策推动的结果。 在农业保险统计中,我们根据政府补贴等扶持措施来区分政策性和商业性农业保险。把政策性农业保险作为重点统计对象,是农业保险统计制度对原有保险统计制度的主要变革之一。政策性农业保险除对承保、理赔、财务等流程数据的统计外,还对政府补助划分为保费补贴、费用补贴、超赔补贴和其他补贴。其中,保费补贴细分为中央财政、省级财政、地市县财政补贴,并对补贴的实收金额进行统计。同时,农业保险统计制度还将“应收保费”中的“应收财政补贴”进行统计,以反映累计财政欠款的数量。这样既便于政府和公众对于在农业保险方面使用公共资源情况的了解和监督,也便于了解和改进这部分财政资金的使用效果。 (三)政策性农业保险的推行,决定了分险种核算的重要性 农业保险在我国实行“政府主导、商业运作”的模式。从理论上讲,政策性农业保险具有准公共品的性质,存在正的外部效应,要求实行不盈不亏的原则,而商业保险公司的资本属性又决定了它是逐利的。同时,政府作为政策性农业保险的委托人,商业保险公司作为代理人,存在委托人与代理人之间的信息不对称问题,代理人有可能利用其信息优势损害委托人的利益。 为缓解商业保险公司经营政策性保险时存在的信息不对称的矛盾,政策性农业保险必须进行分险种核算,甚至建立单独账户,进行专项资金运作,并由中立的专家委员会进行定期审计。保险公司应完善财务核算制度并建立完备的信息系统,甚至应按不同的作物和畜别进行核算,但兼顾到保险业在准备金评估、费用分摊等财务处理上的复杂性,农业保险统计制度规定保险公司至少对种植业保险、养植险区分中央政策性、地方政策性分别进行核算,按照《保险公司费用分摊指引》的要求进行费用的认定和分摊,以摸清政策性农业保险的经营成果,做到数据可查可用,为科学制定农业保险扶持措施提供支持。 (四)农业灾害损失的广泛性和严重性,决定了险因分析和疫病情况统计的重要性 农业灾害主要表现为自然灾害、意外事故、疫病、扑杀等,一般具有广泛性和严重性等特点。农业保险的经营过程实际也是进行农业风险管理的过程,充分认识和深入研究各类灾害事故的发生规律和损失特征,有效对这些风险进行预测、评估和管理,对充分发挥保险的功能,提高保险业服务能力具有重大意义。农业保险统计制度对种植业保险赔付原因划分为雹灾、风灾、暴雨、洪水、内涝、干旱、冷冻、病虫害和其他,对养殖险赔付原因划分为传染病、非传染病、难产、自然灾害、意外事故、扑杀和其他。其中,对传染病又细分了一类动物疫病、二类动物疫病和三类动物疫病,详细记录损失情况、已决赔付情况和未决赔付情况,并明细至各地级市。通过对全国各地区长期的农业风险分布数据的积累,就能逐步为建立一套科学的农业保险定价体系提供支持。 (五)农业保险统计制度应该兼顾对涉农保险业务的统计 从原理上讲,保险的险种分类是根据保险标的进行划分的,因为不同的保险标的面临不同的可保风险,具有不同的损失概率分布,按保险标的划分险种有助于保险公司对风险进行分类和管理,更科学地为产品定价。因此,在我国,传统的农业保险是指狭义上的种植业保险和养殖业保险,按农业中的农作物、林木、畜禽和水生动物等为保险标的进行分类。实际上,农业属于产业的概念,分为农作物种植业、林业、畜牧业、渔业和农林牧渔服务业;从标的上讲,既包括各种作物、畜禽、农业生产生活资料等的“物”,也包括农作物灌溉、农产品储藏、运输、初级加工、销售等的“活动”,还包括农业生产经营者、乡村人口等的“人”。因此,为反映保险业支持农业、服务“三农”的情况,在农业保险统计制度中,“涉农保险”作为传统农业保险的相关业务需要被统计进来。这样,涉农保险与农业保险合在一起,就构成了“三农保险”(或者广义农业保险)的范畴。涉农保险是农业保险统计制度的一项创新,解决了长期以来困扰保险业的对“三农保险”的衡量问题,为“三农保险”的发展决策提供了数据支持。 (六)农业保险统计制度需要通过统计分析来指导农业保险业务的发展 统计是为综合分析、科学决策服务的。如果我们把统计工作比作一座金字塔的话,基础数据和统计报表是金字塔的塔基,分析指标和分析图表是金字塔的塔身,分析报告则是塔尖。失去了“分析”这个主要目标,统计就失去了生命力,统计的作用就不能充分发挥。因此,在获取原始统计资料后,还需要经过加工整理并进行分析,总结农业保险业务经营管理中的经验和问题,指导农业保险业务的发展。我们现行的农业保险统计制度从以下几个方面建立分析指标:一是业务比率,包括平均费率、单位保额、签单保费来源占比、应收保费率、农户补偿率、数量补偿率;二是政府扶持比率,包括财政保费补贴占比、财政保费补贴实收率、政策性签单保费实收率;三是经营成本比率,包括综合成本率、综合赔付率、已赚保费综合费用率、手续费率、业务及管理费率;四是经营成果比率,包括承保利润率、经营利润率。另外,通过农业保险统计指标与宏观经济指标的比率,反映农业保险在宏观经济中的地位和作用,如农业保险覆盖率等于承保数量与播种面积(存栏数)的比率,农业保险渗透率等于保险金额与农业生产总值的比率,农业保险人口渗透率等于参保农户户次与乡村人口的比率,农业保险补偿率等于赔款支出与灾害损失金额的比率等。 |